Недвижимость: куда вкладывают деньги инвесторы

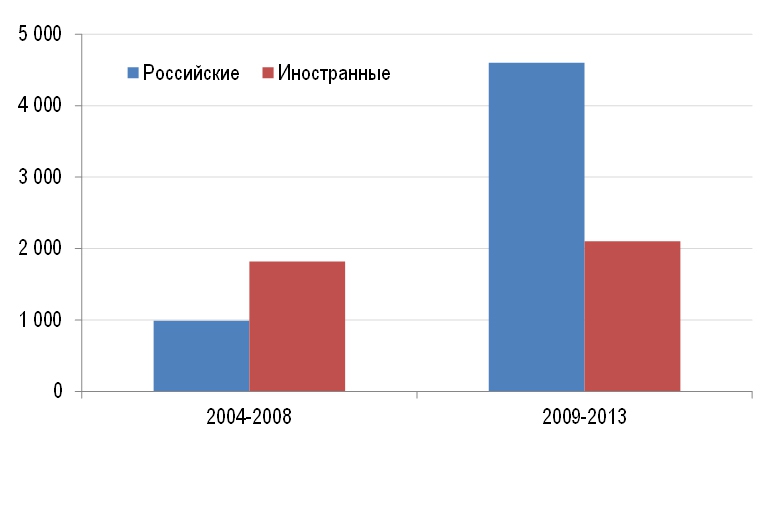

До кризиса, в 2004-2008гг., доля зарубежных инвесторов составляла 62%, а в 2009-2013гг. доля российского капитала выросла почти до 70%, говорится в исследовании компании JLL "Инвестиции в недвижимость России: основные факторы и тренды", в котором анализируется поведение инвесторов в течение последних 10 лет, на протяжении двух периодов: до глобального финансового кризиса - с 2004-ый по 2008г., и после - с 2009-го по 2013г.

Рост отечественных покупок

Как сообщается в отчете, российским инвесторам сектора коммерческой недвижимости в постсоветский период дважды доставалась пальма первенства по приобретенным активам недвижимости на территории нашей страны. Первый период относится ко времени до 2004г.

"Изначально, до рассматриваемого периода, рынок формировался инвесторами из России и стран СНГ - именно они были крупнейшими держателями объектов коммерческой недвижимости в Москве, Петербурге и регионах и впоследствии чаще выступали продавцами. Именно поэтому за последние 10 лет сальдо российских инвесторов (покупки минус продажи), равно как и из стран СНГ, отрицательное, тогда как иностранных - положительное. В 2000-х гг. зарубежные компании стали наполнять свои портфели недвижимости объектами в России", - рассказывает заместитель руководителя отдела исследований компании JLL Олеся Дзюба.

Стартовой точкой анализа стал 2004г. как первый период значительного объема прозрачных инвестиционных сделок в России - их объем впервые превысил 300 млн долл.

До кризиса, в 2004-2008гг., доля зарубежных инвесторов составляла 62%. Российский рынок недвижимости привлекал капитал со всего мира: ключевыми игроками были представители Восточной, Западной и Северной Европы, а также глобальные фонды. Однако в 2008-2009гг. многие иностранные инвесторы стали фокусироваться на рынках своих стран: неприятие возросших рисков, зарубежных рынков и непрофильных активов спровоцировали многих приостановить свою деятельность.

После кризиса россияне стали более активными. Российские частные девелоперы и компании по работе с недвижимостью (включая группу компаний "Ташир", O1 Properties, FORTGROUP и др.) стали преобладать над деятельностью иностранных коллег. Они начали более серьезно относиться к недвижимости, покупая объекты не только ради имиджа. Доля российского капитала выросла почти до 70% в 2009-2013гг.

"Высокая доля российских инвестиций в посткризисный период и их большой вклад в ликвидность рынка обусловлены тем, что зачастую локальные игроки быстрее принимают решения и более заинтересованы в непремиальных активах", - отмечает Олеся Дзюба.

В целом за прошедшее десятилетие доля покупок, совершенных российскими инвесторами, составила 59% от общего объема, в то время как иностранцами было куплено 39%. Оставшиеся 2% составляют конфиденциальные транзакции. Зафиксированный за рассматриваемый период объем зарубежных инвестиций является высоким показателем, свидетельствующим о привлекательности рынка недвижимости России.

Объекты инвестиций

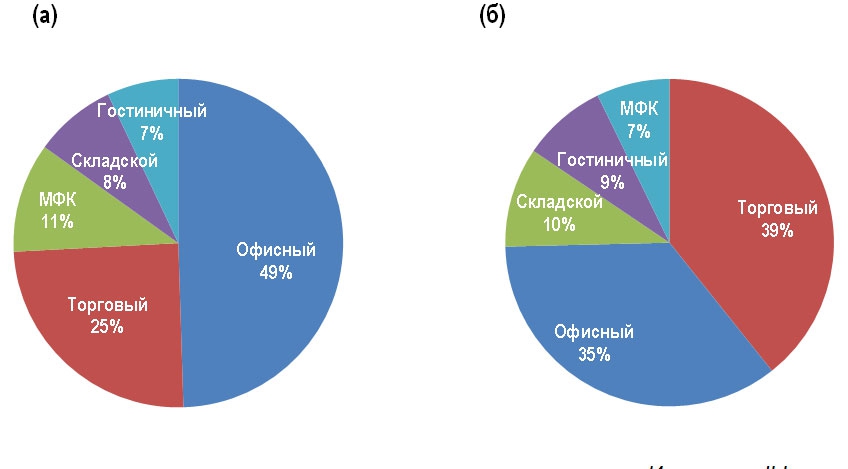

Исторически сложилось, что большая часть инвестиций приходилась на офисный рынок Москвы. В частности это относится к российским компаниям, которые вложили половину всех средств в офисы в 2004-2013гг. Иностранцы практически в равных долях инвестировали в офисные и торговые объекты, в последнее время отдавая предпочтение крупным проектам торговой недвижимости.

Складской и торговый секторы стали привлекать больше инвестиций в последние два-три года. Доля торгового сегмента выросла в 2011-2013гг., почти сравнявшись с российским офисным сегментом: 34% против 40% соответственно.

Усиление позиций международных инвестров

Как свидетельствуют данные отчета JLL, если рассматривать объемы иностранных инвестиций последних трех лет (2011-2013гг.) на российском рынке, то очевидна положительная динамика - средний показатель составил 2,9 млрд долл. в год против 0,9 млрд долл. в 2009-2010гг.

Как свидетельствуют данные "Атласа международных инвестиций" консалтинговой компании Cushman & Wakefield, во всех регионах мира роль зарубежных инвесторов усиливается. Их активность выросла на 24,3% за год, а доля в общем объеме инвестиций составила 17,6%. Для сравнения: активность локальных инвесторов по всему миру увеличилась на 22,3%.

Нельзя не отметить изменение типа иностранных инвесторов - появляется все больше игроков, которые вкладывают свои средства в недвижимость по всему миру, а не только в пределах своего региона. Инвестиции в рамках одного региона выросли на 13%, в то время как международные инвестиции - на 36%, в основном за счет инвестиций в регион ЕMEA (Европа, Ближний Восток и Африка).

Основным источником международного капитала стали инвесторы из Азиатского и Тихоокеанского региона - на них пришлось более 40% всех зарубежных сделок, однако большинство из них - в пределах своего региона. Если смотреть на международные инвестиции, то инвесторы из Северной Америки вложили в недвижимость 43,8 млрд долл., или 43% от общего объема инвестиций за пределами своего региона. Однако самым быстро растущим источником капитала стали деньги Ближнего Востока, его инвесторы вложили в недвижимость мира на 96% больше, чем в прошлом году. На втором месте инвесторы из Азии, которые увеличили объем вложений в международные рынки на 88%. Международные инвестиции из Северной Америки выросли всего на 23%, а европейские инвестиции остались на прошлогоднем уровне.

Северо-американские игроки также увеличили объем инвестиций в своем регионе на 44% - в основном за счет канадских денег, инвестированных в недвижимость США.

Пенсионные и суверенные фонды инвестировали в основном в Европе. В общем объеме инвестиций этого типа 59% пришлось на европейскую коммерческую недвижимость (исключая землю и жилую недвижимость). Оставшиеся 49% были распределены между Америкой (28%) и Азией (13%). При этом фонды в основном инвестировали в США и Великобританию - как самые привлекательные рынки для большинства игроков.

Как сообщается в отчете Cushman & Wakefield, в целом в 2013г. объем мировых инвестиций в недвижимость вырос на 22,6% и достиг 1,18 трлн долл., что является лучшим результатом с 2007г.

Cushman & Wakefield прогнозирует, что в 2014г. общий мировой объем инвестиций вырастет на 13% и составит 1,33 трлн долл., при этом основной рост придется на США и Западную Европу.