ЦБ ужесточил выдачу ипотеки на ИЖС с 2026 года

С первого квартала 2026 года Банк России ужесточит количественные ограничения на выдачу ипотеки ИЖС заемщикам с высокой долговой нагрузкой, а также нецелевых потребительских кредитов под залог недвижимости. Об этом сообщается на сайте регулятора.

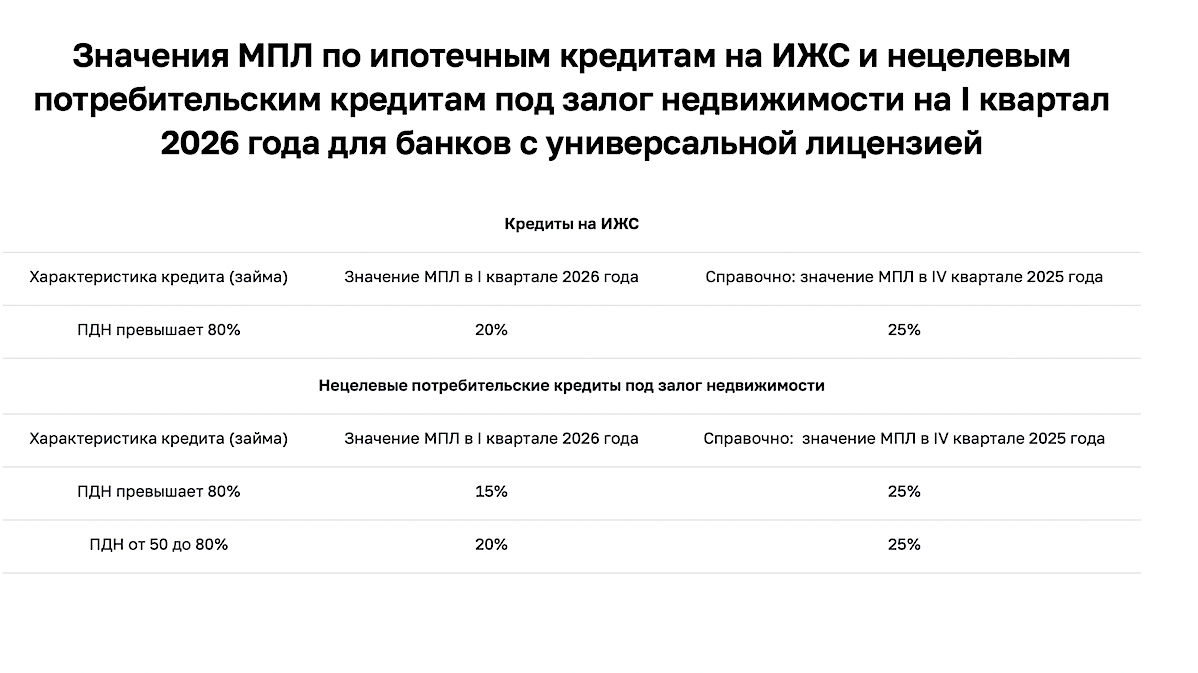

Для этого регулятор повышает для банков макропруденциальные лимиты (МПЛ) на такие кредиты относительно четвертого квартала. Впервые ЦБ ввел макролимиты в сегменте ИЖС, а также нецелевых потребительских кредитов под залог недвижимости в октябре.

Макропруденциальные лимиты (МПЛ) — это ограничения на выдачу рискованных кредитов. МПЛ представляют собой максимальную долю рискованных кредитов, которую банк может выдать от общего объема всех выдаваемых им кредитов этого типа.

«Банк России ужесточает МПЛ в указанных сегментах кредитования на первый квартал 2026 года по сравнению со значениями МПЛ, действующими в четвертом квартале 2025 года», — говорится в сообщении регулятора. Однако дальнейшем ЦБ планирует ужесточить эти ограничения до уровня, который характерен для классической ипотеки и необеспеченных потребительских кредитов соответственно.

Необходимость таких ограничений регулятор объясняет большой долей кредитов, выдаваемых заемщикам с высокой долговой нагрузкой, которые чаще допускают просрочки. По данным ЦБ, в третьем квартале 2025 года:

- в сегменте ИЖС доля выданных кредитов заемщикам с предельной долговой нагрузкой (ПДН) выше 80% составила 29%;

- в сегменте нецелевых кредитов под залог недвижимости — 61% (с ПДН от 50 до 80% — 19%).

«Высокая долговая нагрузка покупателей жилья наряду с недобросовестными практиками отдельных застройщиков способствовала существенному ухудшению качества ипотеки на ИЖС», — отметил регулятор. По его данным, доля кредитов с просроченной задолженностью свыше 90 дней на 1 октября 2025 года составила 4,6% от всего портфеля ИЖС. Отмечается, что это гораздо выше, чем доля проблемной задолженности по ипотечному портфелю в целом (1,7%).

Сохранение лимитов на ипотеку на квартиры

Помимо этого, ЦБ сохранил на первый квартал 2026 года макролимиты по ипотеке на строящееся и готовое жилье в многоквартирных домах. По мнению регулятора, действующие c 1 июля 2025 года лимиты ограничивают выдачу наиболее рискованной ипотеки на квартиры. По его оценкам, в третьем квартале 2025 года:

- с показателем долговой нагрузки заемщика выше 80% было предоставлено 6% ипотечных кредитов (47% в третьем квартале 2023 года до ужесточения макропруденциальных требований);

- с первоначальным взносом не более 20% — 3% (51% в третьем квартале 2023 года).

Для покрытия рисков в этом сегменте банки на 1 сентября 2025 года сформировали макропруденциальный буфер капитала в размере 1,6% от ипотечного портфеля, отметили в ЦБ.

С 1 апреля 2025 года Центробанк получил право устанавливать макропруденциальные лимиты на ипотеку и автокредитование — ограничения на долю рискованных кредитов в структуре всех займов банка. Такие лимиты позволяют сдерживать рост закредитованности граждан и предотвращать накопление рисков банками и микрофинансовыми организациями. С 1 июля 2025 года были введены лимиты для кредитов на квартиры в новостройках и готовых домах.

Будьте в курсе важных новостей — следите за телеграм-каналом «РБК Недвижимость»