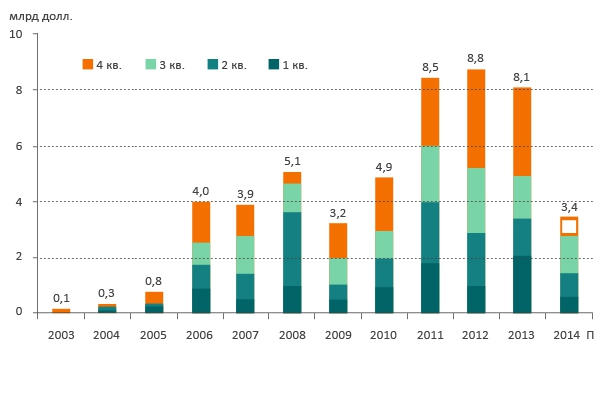

Насколько упали инвестиции в недвижимость России

Суммарный объем инвестиций в коммерческую недвижимость России составил 3,7 млрд долл. При этом в III кв. 2014г. инвестиции составили 1,3 млрд долл., что сравнимо с аналогичным периодом прошлого года (1,2 млрд долл.), говорится в исследовании за три квартала 2014г. международной консалтинговой компании Cushman & Wakefield.

Напряженные отношения между Россией и Западом, нестабильность на Украине, замедление экономического роста вместе с волатильностью обменного курса по-прежнему являются основными факторами риска для инвестора (особенно иностранного), и говорить о начале восстановления рынка пока что рано, комментирует руководитель отдела исследований компании JLL Том Манди.

Аналитики Cushman & Wakefield оставили изначальный прогноз на 2014г. неизменным и ожидают, что к концу года объем инвестиций составит 5,0 млрд долл.

Если говорить об инвестиционных сделках в России, то, по подсчетам аналитиков компании JLL, в третьем квартале 2014г. их уровень на рынке недвижимости России достиг 1,4 млрд долл. Такой результат на 10% ниже уровня инвестиций за аналогичный период 2013г., однако является самым высоким квартальным показателем с начала года. Кроме того, итог третьего квартала равен совокупному объему сделок за первое полугодие 2014г. в целом.

Как и в предыдущие периоды, подавляющий объем сделок сконцентрирован на рынке Москвы. По итогам трех кварталов в столичный рынок было инвестировано 3,4 млрд долл. (в том числе 1,2 млрд долл. в III кв.). Объем местных и иностранных инвестиций в 2014г. составил 2,9 и 0,8 млрд долл. соответственно, отмечается в исследовании Cushman & Wakefield.

На Санкт-Петербург и регионы пришлось 7% и 5% соответственно. Российские инвесторы продолжают доминировать на рынке, их доля с начала года составила 70% по сравнению с 54% в аналогичном периоде 2013г., отмечают аналитики JLL.

По результатам первых трех кварталов 2014г., интерес инвесторов был сосредоточен на офисах и многофункциональных комплексах: данные сегменты привлекли 24,2% и 28,9% от общего объема вложений соответственно. Доля инвестиций в жилую недвижимость выросла до 16,6%.

На текущую внешнеполитическую обстановку и ситуацию на рынке отреагировали и ставки капитализации. По данным международной консалтинговой компании JLL, в Москве они выросли на 50 б. п. для офисного и торгового сегментов рынка, составив 9,50% и 9,75% соответственно, и на 25 б. п. для складского сектора, достигнув 11,25%.

Окно возможностей

Аналитики Cushman & Wakefield скорректировали прогноз на 2015г. до 5,7 млрд долл. По оценке руководителя отдела исследований компании JLL Тома Манди, основные факторы, влиявшие на российский рынок инвестиций в первом полугодии 2014г., продолжили оказывать свое воздействие и в третьем квартале. "Текущая политическая обстановка вместе с международными санкциями, волатильность валюты и замедление роста экономики страны, несомненно, оказывают влияние как на российских, так и на иностранных игроков. Поэтому мы сохраняем наш годовой прогноз объема инвестиций в недвижимость России на уровне 3,4 млрд долл., однако хотим заметить, что на данный момент российские инвесторы ведут переговоры по ряду крупных сделок, и в случае их закрытия до конца года итоговый результат может значительно превысить ожидания", - комментирует эксперт.

По данным нового исследования международной компании CBRE, рынок коммерческой недвижимости России будет оставаться под давлением как минимум до I квартала 2015г. включительно.

"Несмотря на ожидаемый рост дисбаланса между спросом и предложением рынок коммерческой недвижимости имеет все шансы "отделаться легким испугом". Для этого необходимо, чтобы темпы роста ВВП в 2015г. остались положительными. Поток негативной статистики индикаторов рынка недвижимости, вероятнее всего, будет продолжаться до II квартала 2015г. Однако один-два сильных положительных сигнала от геополитической ситуации способны сформировать тренды на сокращение вакансии и стабилизацию рынка. В худшем сценарии возможности арендаторов добиться среднесрочно низких арендных ставок не ограничатся первой половиной 2015г., а будут развиваться вслед за теоретически возможным падением ВВП в 2015г.", - комментирует директор отдела исследований рынка CBRE Валентин Гаврилов.

По прогнозам CBRE, появление позитивных сигналов из макроэкономической сферы не приведет к моментальному улучшению ситуации. Хотя они помогут сформировать тренды на рост ставок аренды и снижение вакансии, полную силу данные тенденции наберут не ранее конца 2015 - начала 2016г.

Таким образом, первая половина 2015г. может стать "окном возможностей" для достижения среднесрочно низких арендных ставок, считают специалисты из CBRE.

Девелоперам целесообразно снизить активность в новом строительстве, так как маловероятно, что рыночные предпосылки для развития новых проектов в ближайшие 12-18 месяцев станут улучшаться. При этом, однако, новые объекты в хороших локациях и с качественной концепцией будут по-прежнему пользоваться спросом. Логично обеспечить готовность к новому строительству в районе конца 2015 - начала 2016г., когда восстановление спроса будет способствовать стабилизации/снижению вакансии. Стабилизация рынка, как правило, происходит быстрее, чем ожидается, считают аналитики CBRE.

Подготовил Сергей Велесевич