Мезонинные кредиты: как зарабатывают 8–10% годовых в евро на недвижимости

Мезонинный кредит — один из способов инвестировать. Это гибрид банковского кредита и прямых инвестиций в компанию. Инвестор дает кредит компании и получает доход 8–10% годовых.

В Европе и США мезонинные кредиты популярны среди инвесторов. В Европе с мезонинами в основном работают банки и независимые «инвестиционные бутики». Каждый четвертый девелоперский проект привлекает мезонинные кредиты. В США с мезонинами работают страховые компании, пенсионные фонды и фонды целевого назначения.

В России многие инвесторы не знают про мезонины. В этой статье Александр Волик, аналитик международного брокера недвижимости Tranio, расскажет о мезонинных кредитах в проекты недвижимости: что получают инвесторы, зачем мезонины компаниям и как эффективно инвестировать в мезонины.

Что получает инвестор

Доходность. Инвестор получает арендную доходность объекта на уровне 8–10% годовых.

Организация. Инвестор дает кредит. У него нет никаких операционных проблем, связанных с владением объекта. Инвестору не нужно открывать компании за рубежом, не нужно уведомлять российскую налоговую о КИКах.

Способ инвестировать. Инвестируют в мезонины дистанционно с любого счета — российского или зарубежного.

Защита инвестора. Инвестора защищает залог объекта или залог акций проектной компании. Так при негативном сценарии инвестор получает возможность контролировать объект напрямую или получает акции компании, которая владеет объектом.

Сумма инвестиций. Инвестор дает кредит девелоперу. Сумма кредита — от €20 тыс. до нескольких миллионов.

В какие проекты инвестировать

Мы расскажем о двух типах проектов, которые привлекают мезонинные кредиты: девелоперские и арендные проекты.

- Девелоперские проекты: инвестор дает кредит девелоперу. Девелопер работает над одним проектом. У него появилась возможность купить интересный участок для нового проекта. Он привлекает мезонины и платит инвестору процент. Так девелопер замещает часть своего акционерного капитала в уже идущем проекте. Освободившуюся часть капитала девелопер размещает как акционерный капитал в новом проекте.

- Арендные проекты: инвестор дает мезонинный кредит компании. Компания привлекает кредит в портфель коммерческих объектов — супермаркетов, отелей, квартир для долгосрочной аренды. Объекты дают денежный поток. Инвестор получает доход за счет рентной платы этих объектов.

Как инвестор получает выплаты по мезонину

Мезонин сочетает признаки банковского кредита и акционерного капитала. Для инвестора это значит, что у мезонинного кредита есть срок, возвратность и понятные выплаты. В некоторых случаях инвестор может обладать корпоративными правами, в некоторых — участвовать в прибыли компании.

Компания берет мезонинный кредит у инвестора и кредит в банке. Сначала компания погашает банковский кредит, затем — мезонинный кредит. Только после этого компания получает права на остаток прибыли. То есть, чтобы получить свою прибыль от проекта, компания сначала выплачивает инвестору за мезонинный кредит.

Прибыль инвестор получает тремя способами:

- фиксированный процент, который выплачивается регулярно — например, раз в квартал;

- отложенный процент (Pay in Kind — PIK), который выплачивается в конце периода, но капитализируется раз в год;

- выплаты, которые позволяют участовать в приросте стоимости компании (equity kicker). Такое участие может быть структурировано через опционы, варранты или номинальные варранты (penny warrant). Это обычно позволяет приобрести 1–5% доли компании.

Инвесторам, которые только начинают вкладывать в мезонины, мы рекомендуем выбрать более простые и понятные механизмы выплат — фиксированный процент или PIK.

Финансовым языком

Мезонинный кредит сочетает несколько финансовых инструментов с разными уровнями риска и доходности. Например: субординированный долг, сертификаты на участие в прибыли компании, права или варранты на акции компании. Мезонинный кредит погашается по двум принципам:

- субординированно банковскому финансированию. Кредит выплачивается после обязательств эмитента по банковскому кредит;

- мезонинный кредит имеет старшинство относительно акционерного капитала. Эмитент сперва обязан выплатить все обязательства по мезонинному финансированию, чтобы получить права на остаток прибыли.

Каким инвесторам подходит мезонинный кредит

Мезонины подходят инвестору в двух случаях:

- если он не гонится за сверхдоходностью девелопмента;

- если он готов понести умеренно более высокий риск в сравнении с размещением денег на депозит в банке или при покупке облигаций.

Зачем мезонины компаниям

Мезонины помогают развиваться компаниям, которые генерируют положительный денежный поток. Обычно мезонины нужны в сделках слияний и поглощений компаний, при реструктуризации капитала, для выкупа акций, в проектном финансировании. Компании привлекают мезонины в двух случаях: 1) когда им не хватает собственного капитала; 2) когда использовать собственный капитал дорого.

Финансовым языком

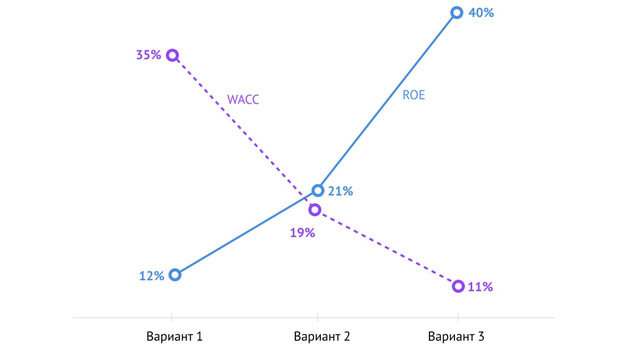

Мезонинное финансирование позволяет компании снизить издержки капитала и повысить рентабельность собственного капитала. Когда компания организовывает структуру капитала за счет использования большего левериджа, стоимость капитала (WACC) уменьшается, а рентабельность собственного капитала (ROE) увеличивается.

Какие бывают мезонины

Мезонинные кредиты предполагают разные финансовые структуры:

- инвестор дает мезонинный кредит в акционерный капитал со вторичным залогом активов и поручительством операционных компаний;

- проектный бридж, на который застройщик покупает земельные участки, улучшает их, разрабатывает разрешительные документы на строительство;

- инвестор покупает доли в капитале компании с отдельным классом акций, колл-опционами, различными варрантами — правами купить акции компании.

Как выбрать мезонинный проект

Чтобы выбрать эффективный мезонинный проект, нужно проанализировать его и оценить риски:

- оценить себестоимость и цену продажи проекта. Часто девелоперы занижают издержки на проект и оптимистично завышают цену продажи. Для инвестора это значит, что риск выше, чем об этом говорит девелопер. Поэтому в первую очередь нужно оценить финансовые модели проектов, себестоимость строительства и цену продажи;

- оценить арендатора или оператора. Арендатор должен справляться со своими обязательствами. Чтобы оценить арендатора, нужно проанализировать экономику проекта и договор. В проекте все в порядке, если экономика проекта позволяет арендатору выплачивать проценты за мезонин, а договор не меньше срока мезонинного кредита;

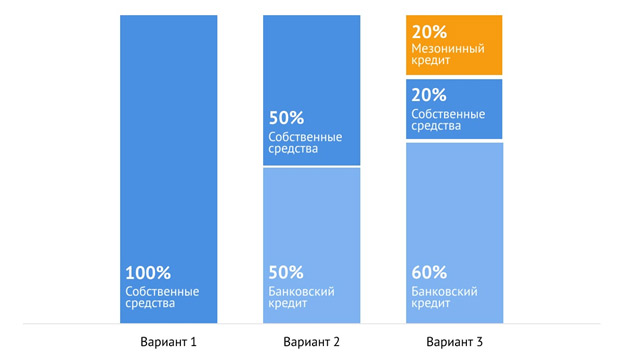

- оценить структуру капитала. Сумма акционерного капитала в проекте должна быть не меньше мезонинного кредита. Идеальное распределение средств в мезонинном кредите: 60% — банковский кредит, 20% — акции компании, 20% — мезонин.

Ключевой момент при мезонинном кредите — равное соотношение акционерного капитала компании и мезонина. В некоторых случаях соотношение неравное. Если проект качественный и прошел проверку, то это допустимо. В таких проектах риск инвестора выше, поэтому инвестор может требовать более высокий процент по доходности.